产品详细

原标题:2023年中国光伏胶膜行业发展现状分析丨珠海新能源产业园丨珠海高新招商

引言:“珠海高新招商”以招商运营为核心,聚焦珠海工业园区、珠海5.0产业园等招商引资工作,依托专业的招商团队和丰富的创新资源,为公司可以提供产业园入驻、平台搭建、产业政策咨询、科技服务等全流程专业服务。推动高新区招商引资工作走深走实,为高新区产业高质量发展注入新动能。

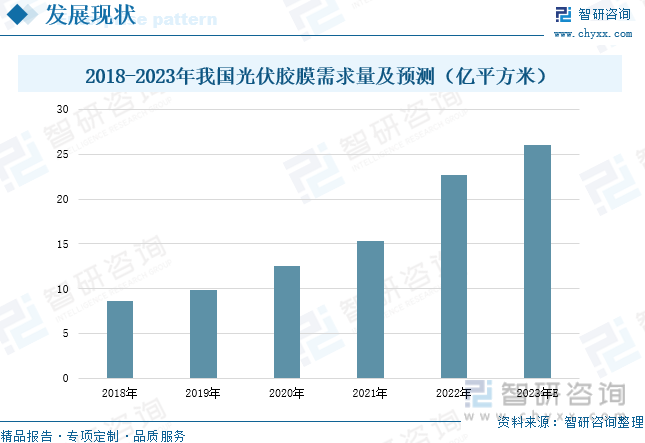

光伏胶膜是一种重要的包装材料,大多数都用在生产光伏模块,从而保护模块内部的电池。据统计,2022年我国光伏胶膜需求量较上年同期增长48.37%,达到22.7亿平方米。未来,随着光伏行业的持续扩大和技术的不断进步,我国光伏胶膜需求量有望继续增长,预计2023年我国光伏胶膜需求量增长至26亿平方米。

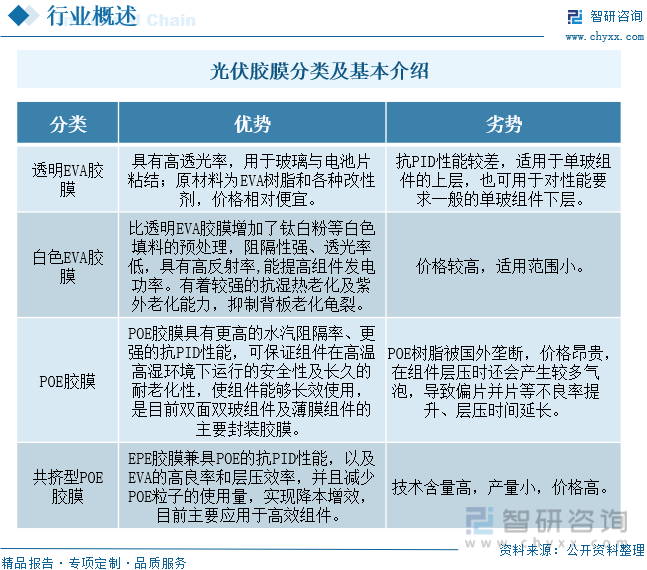

光伏胶膜是一种重要的包装材料,主要用来生产光伏模块,从而保护模块内部的电池。根据产品结构的不同,可将其分为POE膜、EVA膜等。EVA膜在光学特性、耐久性和粘着力等方面具有一定的优越性,因此,被广泛应用于电流组件以及各种光学产品。光伏胶膜的种类较多,其特点各异,适用场景也各不相同。当前市场上胶膜类型主要包括透明EVA胶膜、POE胶膜、白色EVA胶膜和EPE胶膜等。

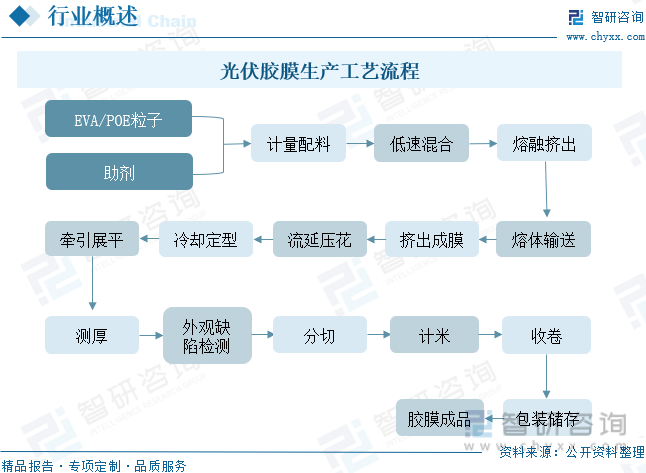

光伏胶膜主要以EVA/POE粒子和助剂为原料,经过低速混合、熔融挤出、成膜、流延压花、冷却定型、牵引展平、外观缺陷检测、分切、收卷等多道工序制作而成,不同的胶膜厂商拥有不同的设备和调试经验,进而在效率和良率等生产指标上存在差距,最终体现在胶膜产品的生产成本和品质。

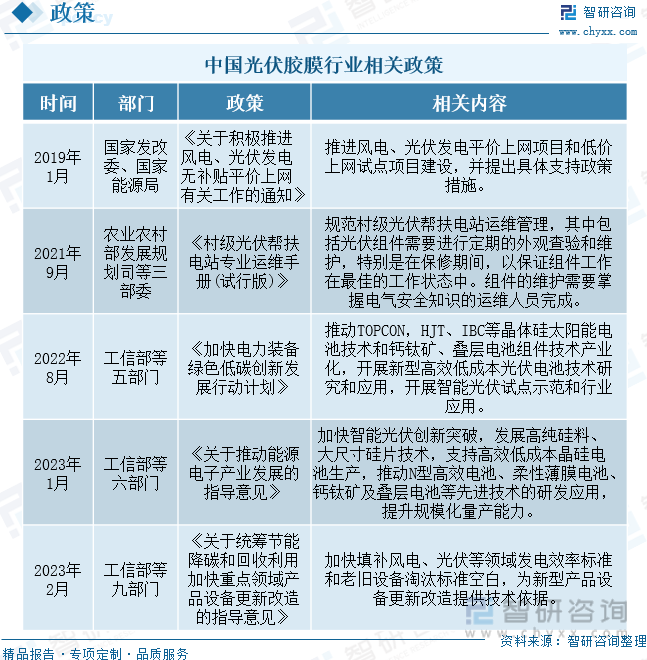

近年来,我国光伏胶膜行业受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策,支持鼓励光伏胶膜行业发展与创新。

2022年8月,工信部等五部门出台《加快电力装备绿色低碳创新发展行动计划》,提出要推动TOPCON,HJT、IBC等晶体硅太阳能电池技术和钙钛矿、叠层电池组件技术产业化,开展新型高效低成本光伏电池技术研究和应用,开展智能光伏试点示范和行业应用。

2023年1月,工信部等六部门出台《关于推动能源电子产业发展的指导意见》,提出要加快智能光伏创新突破,发展高纯硅料、大尺寸硅片技术,支持高效低成本晶硅电池生产,推动N型高效电池、柔性薄膜电池、钙钛矿及叠层电池等先进技术的研发应用,提升规模化量产能力。

这些政策为光伏胶膜行业的发展提供了广阔的市场前景,同时也为企业提供了良好的生产经营环境。

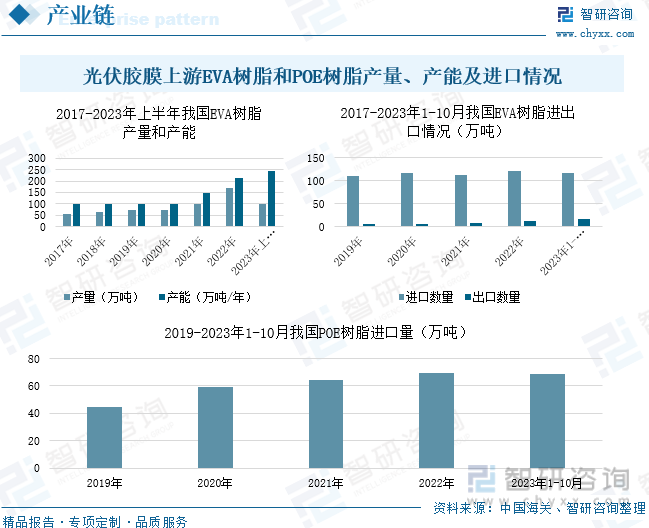

光伏胶膜位于产业链中游,产业链上游主要为光伏胶膜原材料,包括EVA树脂、POE树脂、交联剂、抗老化助剂等;产业链下游为应用领域,光伏胶膜主要用于光伏组件。我国光伏胶膜行业对上游EVA树脂、POE树脂进口依赖度较高,而中游胶膜和下游组件全球主要产能都来源于我国。

EVA树脂中醋酸乙烯酯(VA)的含量决定了其特性与应用领域,VA含量越高,EVA树脂的性能就越接近橡胶,当VA含量位于28%-33%之间时,EVA树脂主要用于制作太阳能电池封装胶膜。

近年来,光伏行业的高景气度拉动了EVA胶膜的市场需求,我国EVA树脂供应能力逐步提升,从产量方面来看,2017年以来,我国EVA树脂产量呈现逐年增长的趋势,2023年上半年,我国EVA树脂产量较上年同期增长17.03%,达到100万吨。

从产能方面来看,随着国内EVA装置的陆续投产,2023年上半年,我国EVA树脂产能较上年同期增长134.947%,达到245万吨/年。

从进出口数量来看,2023年1-10月,我国EVA树脂进出口数量分别为116.41万吨和16.95万吨,较上年同期分别增长17.68%和79.56%。POE树脂,主要作用是阻水、耐候,并且透射率高,可以减少PID衰减。从进口量来看,2023年1-10月,我国POE树脂进口量较上年同期增长56.8%,达到68.74万吨,其中,陶氏化学和埃克森美孚是我国主要POE进口企业。

总体来看,我国光伏胶膜上游原材料主要依赖进口,未来随着原材料产能的持续释放和国产化进程的不断加快,其进口量有望下滑,进而为光伏胶膜提供更多的发展空间和机会。

据统计,2018-2022年我国光伏新增装机容量从4426万千瓦增长至2022年的8741万千瓦,年复合增长率为18.55%。

2023年1-10月,我国光伏新增装机容量较上年同期增长144.78%,达到14256万千瓦,主要原因在于硅料价格下降,利好下游装机需求。未来,随着我国光伏新增装机容量持续增长,有望带动我国光伏胶膜需求持续上行。

近年来,我国光伏行业快速发展,我国光伏新增装机规模持续增长,带动了光伏胶膜需求高增。

据统计,2022年我国光伏胶膜需求量较上年同期增长48.37%,达到22.7亿平方米,主要原因在于光伏技术的慢慢的提升,对光伏胶膜的性能要求越来越高,驱动光伏胶膜需求量增加。

未来,随着光伏行业的持续扩大和技术的不断进步,我国光伏胶膜需求量有望继续增长,预计2023年我国光伏胶膜需求量增长至26亿平方米。

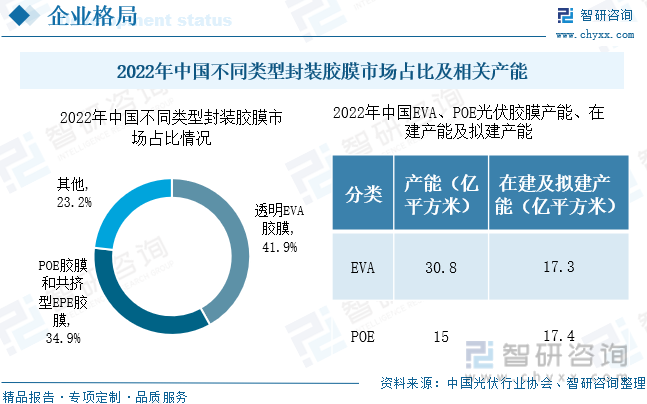

目前市场上主要的封装材料包括透明EVA胶膜、白色EVA胶膜、聚烯烃(POE)胶膜以及共挤型聚烯烃复合膜EPE胶膜等。

据统计,2022年透明EVA胶膜仍然占据主流地位,市场份额约为41.9%。然而,随着双玻组件市场占比提升,POE胶膜和共挤型EPE胶膜的市场份额也进一步增加,合计市场占比提升至34.9%。

未来,随着双玻组件市场占比的不断提升,POE胶膜和共挤型EPE胶膜市场占比有望持续增加。从我国不同类型光伏胶膜产能来看,2022年我国EVA和POE光伏胶膜产能分别为30.8亿平方米,在建及拟建产能分别为17.3和17.4亿平方米。

2023年以来,我国正加大光伏胶膜产能建设,2023年2月,深圳燃气控股子公司斯威克拟定在盐城设立全资子公司,并投资新建年产4.2亿平方米光伏封装胶膜项目,总投资不超过13.64亿元。

2023年2月,海优新材在江西上饶经济技术开发区内拟投建20GW光伏胶膜生产项目,大多数都用在生产光伏配套用POE、EVA、白色胶膜等产品,总投资为13亿元。

同年7月,海优新材向特定对象发行股票方案已经成功获得证监会同意注册批复,共募资金额不超过11.36亿元,主要用于公司光伏胶膜产品的扩产,有助于提升公司光伏胶膜产能,优化产品结构,同时还有助于巩固并提升公司市场领先地位。

总体来说,我国正在不断加大对光伏胶膜领域的投资力度,以增加我国的光伏胶膜产能,从而促进光伏市场的进一步扩大。

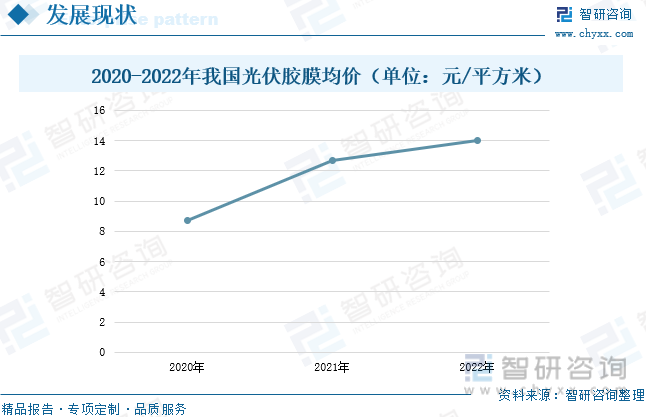

从我国光伏胶膜均价来看,据统计,2022年我国光伏胶膜均价约为14元/平方米,较上年同期增长10.24%。未来,随着POE和EVA光伏胶膜产能的逐步释放,胶膜粒子的国产化率也有望逐步提高,这将带动国内光伏胶膜供给能力提高并降低生产成本,进而带动国内光伏胶膜均价下滑。

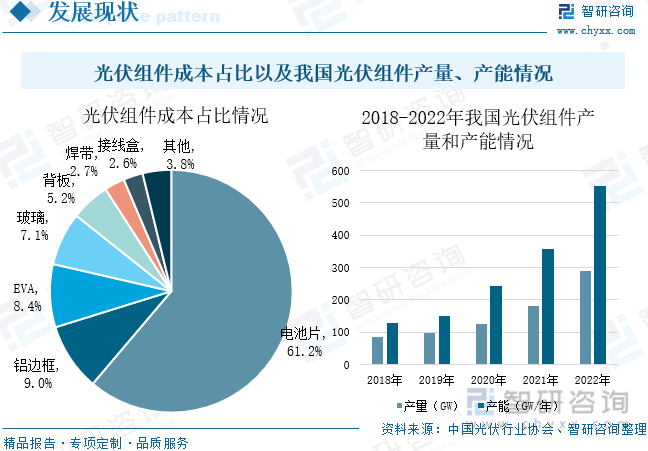

从光伏组件成本占比情况来看,光伏胶膜占光伏组件成本约为8%,对组件使用寿命和发电效率起到至关重要的作用。

光伏胶膜需要保证光伏组件使用寿命达25年,同时需要使得阳光能最大限度的到达电池片,提升光伏组件的发电效率,因此,光伏胶膜是一种非常重要的光伏辅材。

据统计,2022年我国光伏组件产量较上年同期增长58.8%,达到288.7GW,光伏组件产能较上年同期增长53.69%,达到551.9GW/年,主要是我国光伏行业持续向好发展,带动光伏组件产量稳定增长。

未来,随着光伏胶膜技术进步和产能逐渐增加,光伏胶膜产品质量和性能也将不断提高,有助于提高我国光伏组件使用效率和寿命,从而带动光伏组件产量增加和产能提升。

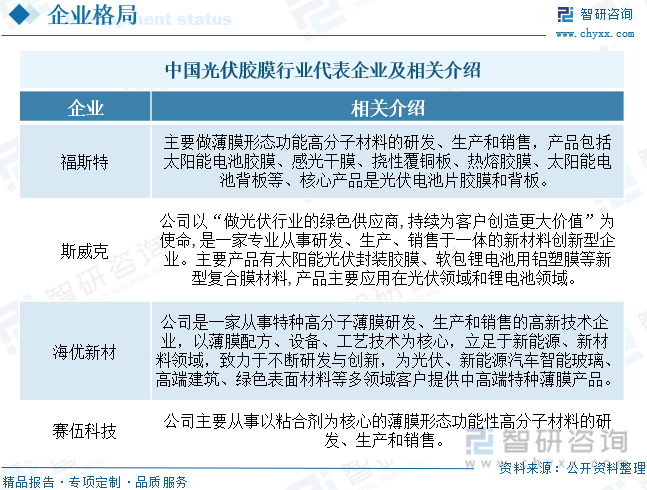

随着我国光伏行业的持续发展,我国光伏胶膜厂商已经成为全球光伏胶膜市场的主导力量。当前光伏胶膜行业呈现出“一超多强”的竞争格局。其中,福斯特作为光伏胶膜行业的领军企业,长期占据着近50%的市场份额,稳居行业首位。

同时,第二梯队的企业也在不断壮大,最重要的包含海优新材、斯威克和赛伍技术等,其市场份额占比分别为13%、18%和5%。在这种竞争格局下,我国光伏胶膜厂商将继续加快研发创新,通过技术升级和规模化生产来降低生产所带来的成本,提高光伏胶膜产品质量和性能,以更好地满足市场份额。

根据各公司公告显示,2023年上半年,我国光伏胶膜企业中光伏胶膜业务营收最多的企业仍为福斯特。

2023年上半年,福斯特光伏胶膜营收为95.18亿元,较上年同期增长18.53%;光伏胶膜出货量较上年同期增长57.15%至9.67亿平方米,根本原因在于前期高价原材料库存影响消除,加上产品出货结构持续优化,带动公司光伏胶膜产品盈利情况改善显著。

2023年上半年,海优新材光伏胶膜营收较上年同期下降14.85%至23.79亿,主要原因主要在于胶膜的主要原材料EVA树脂价格相较2022年同期大幅回落,导致公司光伏胶膜产品平均售价较上年同期下降所致。

与此同时,上半年海优新材新增组件行业优质龙头和中型客户,导致TOPCON单层POE胶膜明显增长,胶膜销量较上年同期增加了4168万平方米,公司市场占有率保持稳定,行业地位稳固。

2023年上半年,赛伍科技光伏封装胶膜业务营收较上年同期增长13.06%,达到12.01亿元;胶膜销量较上年同期增长57.5%,达到1.26亿平方米,根本原因在于公司胶膜产品行业地位和客户认可度进一步提升。

总体来看,2023年上半年多数企业光伏胶膜业务呈现出增长的趋势。展望未来,随着光伏市场的持续扩大,光伏胶膜企业需要不断创新,研发出更多新的产品,并加速释放产能,以进一步推动光伏胶膜行业的发展。